教育の現場から

夏季セミナー基調講演『「金融(保険や資産形成など)」を、家庭科・公民科でどう教えるか』

【目次】

(1) 金融(保険・資産形成[投資])、「社会保障」に関する近年の社会情勢・話題そして教育の現状

(2)中学校の「金融(保険・資産形成)教育」、「社会保障」分野のポイント

(ア)中学校・社会科の「金融(保険・資産形成)教育」、「社会保障」分野のポイント

(イ)中学校・家庭科の「金融(保険・資産形成)教育」、「社会保障」分野のポイント

(3)高校・家庭科における「金融(保険・資産形成)教育」、「社会保障」分野の学習内容とそのポイント

(ア)『学習指導要領解説 家庭編』における「金融(保険・資産形成)教育」、「社会保障」分野について

(イ) 家庭科(家庭基礎)・教科書における「金融(保険・資産形成)教育」、「社会保障」分野について

(ウ)家庭科の「金融(保険・資産形成)教育」、「社会保障」分野についての「まとめ・考察」として

(4)高校・公民科における「金融(保険・資産形成)教育」、「社会保障」分野の学習内容とそのポイント

(ア)『学習指導要領解説 公民編』における「金融(保険・資産形成)教育」、「社会保障」分野について

(イ) 公民科(公共)・教科書における「金融(保険・資産形成)教育」、「社会保障」分野について

(ウ)公民科の「金融(保険・資産形成)教育」、「社会保障」分野についての「まとめ・考察」として

(5)公民科と家庭科の学習内容と、教科等間の連携を考える

(6)金融商品・投資について考える

(7)社会保障制度・「社会保険」、そして「民間保険」の重要性を考える

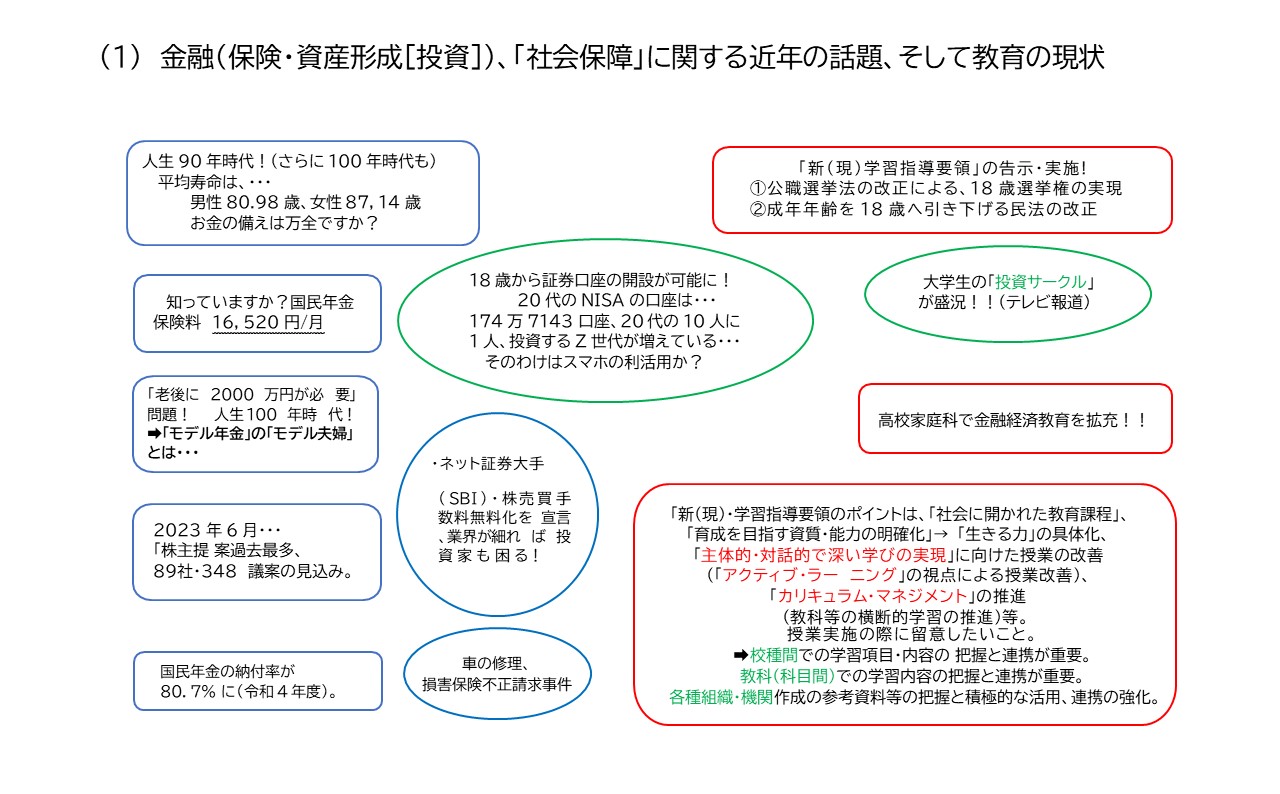

(1)金融(保険・資産形成[投資])、「社会保障」に関する近年の社会情勢・話題そして教育の現状

現在、「金融」つまり保険・資産形成、投資や、社会保障に関する話題、教育現場の現状について、このようなことが話題や重要な項目として内容的に挙がるかなということを、ランダムで列挙させていただきました。

青い枠は、一般的な金融や社会保障に関する話題等、新聞の報道等で話題になったようなものを挙げております。

真ん中の緑の枠は、若年層、つまり高校生や大学生の投資や、資産形成について今どのような状況なのかを挙げております。例えばZ世代が投資をしているわけは何かというと、スマホの利活用が影響しているようです。大学生が投資サークルに入り、証券、株を買っているという報道がテレビでされておりました。テレビでは、投資サークルを学生が作りそこで専門のインストラクターの方が、学生たちに教えているというようなこともしており、投資、いわゆる証券投資が、学生に波及していることが言われています。このように、投資というものが、特に大学生で身近なものになっております。最後に赤い枠は、学習指導要領に関する内容を挙げております。

このように、今までの教育環境の中では、あまり金融や社会保障、保険や資産形成というものについては触れられてきませんでしたが、近年の大きな社会の変化の中で、教育の中でも扱いざるを得なくなった、扱う必要が出てきたということだろうと思います。

(2)中学校の「金融(保険・資産形成)教育」、「社会保障」分野のポイント

ここからは、学習指導要領や教科書の記述内容についてピックアップしてみました。

(ア)中学校・社会科の「金融(保険・資産形成)教育」、「社会保障」分野のポイント

こちらで重要な点は、分業や協業、希少性、選択やトレードオフというようなことが登場している点です。また、近年ではビッグデータ、人工知能、ICT、FinTech、といったものも出てきており、これを受けて、教科書等では前述の学習項目の他、スマホ決済、ブロックチェーンや仮想通貨(暗号資産)についても取り上げられています。

あとは社会貢献や企業会計が出てきています。この企業会計については、投資をする前提として、企業がどのような会計状況にあるのかを把握させたいということだと思います。

そして「学習指導要領解説 社会編」を見ると、最後の方で貯蓄や民間の保険等に触れ、それから自助、共助、公助、あとはリスクとリターンについて把握させるということになります。

(イ)中学校・家庭科の「金融(保険・資産形成)教育」、「社会保障」分野のポイント

中学校家庭科では金銭管理から始まり、キャッシュレス化の進展、さらに計画的な金銭管理の必要性が記載されております。特に金銭管理では、家計の収支について注目をしています。家計収支を考えると、収入の問題が重要で、これが次に、いわゆる雇用や労働問題、職業選択についての内容として取り扱われるのではないかと思います。

(3)高校・家庭科における「金融(保険・資産形成)教育」、「社会保障」分野の学習内容とそのポイント

(ア)『学習指導要領解説 家庭編』における「金融(保険・資産形成)教育」、「社会保障」分野について

次に、高校・家庭科の学習指導要領解説です。どのようなことが重要かというと、例えば家庭基礎では自助、共助、公助、互助について記載されています。また、家計管理、リスク管理、経済計画を立てることも記載されております。さらに、教育資金や住宅取得や老後への備え、その他にも事故や病気、失業等のリスクへの対応が必要であること、そして預貯金、民間保険、株式、債券、それから投資信託等の基本的な金融商品の特徴、そのメリット・デメリット、資産形成の観点にも触れるようにするといった記載があります。そしてその次は、社会保障制度、年金生活へのリスクが記載されています。

(イ)家庭科(家庭基礎)・教科書における「金融(保険・資産形成)教育」、「社会保障」分野について

家庭基礎と家庭総合について、ほぼその学習内容は同じだと思われますが、家庭総合の学習指導要領の解説のポイントは、社会保障制度、社会福祉、そして各ライフステージでの課題と関連付けており、実はこの「各ライフステージの課題との関連付け」という視点は、基本的に公民科にはありません。公民科は人の一生、ライフステージ、ライフイベントに関連させて、金融や経済を考えるといった視点はないように思います。このことが、家庭科と公民科のスタンスの違い、ただ実際にスタンスは違っても、最終的な金融教育の目標は同じだと思います。切り口や導入、スタンスといった部分が少し違うのかなと思います。

そして「学習指導要領解説 家庭編」をさらに見ていくと、預貯金、民間保険、株式、債券、投資信託等の基本的な金融商品の特徴、メリット・デメリット、資産形成の視点にも触れております。そしてその中には、社会保障制度やリスク管理についての記載があります。

このように高校の学習指導要領の解説では、家庭基礎と家庭総合と、内容的にさほど違わないように思います。

では実際に教科書の記述がどうなっているか確認をしたところ、「暮らしと経済」のところに、「注」で「貯蓄は三角、保険は四角」の概念図が掲載されています。さらに、資産形成、金融商品、グラフで保険の種類や投資商品等、普通預金、金融商品の選択基準、金融商品の特徴、助け合いや公助といった内容が記載されています。このように、教科書でも金融あるいは社会保障である共助・公助といったことを、職業、雇用や労働といった問題と絡めて説明するスタンスが出ているのではないかと思います。

教科書の内容の続きになりますが、実は家族に関する法律というような学習項目があり、いわゆる婚姻年齢や協議離婚についても記載されており、また法定相続分、そして遺言についても取り上げられていました。中学校の社会科でも、法定相続分については触れていると思いますが、高校の公民科では相続分について、あまりストレートには取り扱わず、-非嫡出子の相続分が2分の1という民法の規定は違憲になった-、そのあたりは説明します。しかし、その相続制度自体は公民科の教科書に記載がなく、教えていないのがほとんどだと思います。ただ、今回の教科書を見ると、法定相続分だけではなく初めて「遺留分について」という記述がありました。何故、法定相続分の規定があるのに遺言を尊重するのかを考えることになります。遺言で、例えば、亡くなる人が自分の配偶者に全額遺産を与える、あるいは長男だけに全額自分のお金を与える、相続させるというような遺言があった場合、明らかに法定相続分の規定とは反するため、どちらを優先するのかというような質問が生徒からもありました。

今までは、この遺留分については、教科書あるいは資料集レベルでも記載されていませんでした。実は20年ぐらい前に、家庭科や公民科の各教科書会社の方に、法定相続分について教科書に取り入れるのであれば、ぜひ遺留分についても入れて欲しいと提案しました。

それは法定相続分と遺言だけでは中途半端な知識で、遺言等により結果的に遺留分の権利を侵してしまうことがあるからです。さらにまた遺留分を扱うのであれば、できれば相続の単純承認や限定承認、放棄についても、ほんの少しで良いので触れて欲しいと思います。

自分の親が借金を背負って亡くなった場合に、何もしなければ単純承認となり借金を全部背負います。しかし一定期間のうちに家庭裁判所に放棄や限定承認を申し立てれば、借金を背負わなくてよくなるというように、資産管理で相続について学習することは「争族」を回避する重要なことだと思います。

高校の教員だった時に、定期テスト後のテスト返し等で1~2時間授業に余裕ができた時や、あるいは学校行事の翌日等の授業で、必ず生徒に法定相続分の話、それから単純承認・限定承認・放棄の話、そして遺留分減殺請求権についても教えてきました。

これらの内容は、ストレートな金融問題ではないのかもしれませんが、人生のライフステージで起こり得るものなので、家庭科あるいは公民科で、さらに「法教育」の観点からも少しだけでもいいから触れたいと思います。

(ウ)家庭科の「金融(保険・資産形成)教育」、「社会保障」分野についての「まとめ・考察」として

まとめとして、家庭科全般において、家計というものを基礎に組み立てており、これは公民科と決定的に違う点です。収支バランスや、それをベースにした資産形成はどうかというような視点は、公民科ではあまり持っていません。この点が家庭科と公民科の金融、資産形成について1つの大きな違いだろうと思います。そして、特に家庭基礎について、家計管理に絡んで年金生活へのリスクを、そして民間保険や自助、共助、公助の重要性について理解できるように指導を工夫することが大切です。

(4)高校・公民科における「金融(保険・資産形成)教育」、「社会保障」分野の学習内容とそのポイント

(ア)『学習指導要領解説 公民編』における「金融(保険・資産形成)教育」、「社会保障」分野について

ここからは高校公民科の学習指導要領・解説の記載内容となります。家庭科と公民科の金融教育の目標は同じだと思いますが、内容を少しずつ見ていただくとその違いが分かっていただけると思います。例えば社会保障の充実、あるいは金融の働きについての記載があり、同解説では雇用と労働問題について、さらに少子高齢社会における社会保障の充実・安定化による金融の働きに触れています。そして公民科では、高福祉・高負担、あるいは低福祉・低負担等の論点がその内容として挙がっています。さまざまな要因により発生する経済的な不安やリスクを取り除くということで、社会保障制度等についてのポイントが、さらに受益と負担の均衡や世代間の調和ということ等が、財政の問題と絡めながら論点として出てきます。

さらにまた民間企業で提供できる財やサービスという記述もあります。そして人生にはさまざまなリスクがあること、さらに受益と負担、そして貯蓄や民間保険等にも触れ、自助、共助および公助が最も適切に組み合わされるようにするにはどうすればよいか、多面的・多角的にという観点が記載されています。また社会保険を補充、拡充する意味で、これからは民間保険が年金保険分野でも医療保険分野でも重要になるということで、民間保険の役割を可能な部分で記述をしていただいたと思います。

学習指導要領の解説の続きとなりますが、FinTech、仮想通貨、起業、あるいは株式や社債、そして企業会計等も挙げられています。起業を活性化するために、株式や社債の役割や機能、また企業会計、企業情報ということ等も公民科では教えるということになります。

家庭科は、自分のライフステージの中で金融商品を扱い、その内容を理解・把握・考察させると思いますが、公民科は、経済全体のキャッシュフローの中で、例えば起業によってどのような経済社会が営まれるかといった、マクロ的な視点で金融を捉えることなのかと思います。さらに「政治・経済」も「公共」とさほど変わりがない記述となっています。

(イ) 公民科(公共)・教科書における「金融(保険・資産形成)教育」、「社会保障」分野について

公民科では、例えば債券と金利の関係等を扱います。授業では金利の変動が社会にどのような影響を与えるかということを話されるかと思います。また基本的に家庭科の内容と重複していますが、金融商品のリスクとリターン、そしてNISAやiDeCo、CSRやSRI、さらに最近よく話題になるESG投資等も扱います。

そして、公共の教科書での具体的な記述ですが、例えば社会保障制度の課題については、マクロ経済スライド等も記載されています。このあたりが公民科と家庭科の教科書記述の違いだと思います。

(ウ)公民科の「金融(保険・資産形成)教育」、「社会保障」分野についての「まとめ・考察」として

公民科の新科目「公共」は、A・「公共の扉」、B・「自立した主体としてよりよい社会の形成に参画する私たち」、C・「持続可能な社会づくりの主体となる私たち」の3つの大項目から構成され、「自立した主体としてよりよい社会の形成に参画する私たち」の中の、「知識及び技能」が、直接「金融経済」に関わる学習内容です。

次に政治・経済についてのまとめ、考察です。「現代日本における政治・経済の諸課題」では、社会保障について学ぶ際に、自助としての医療保険、 生命保険、私的年金保険等の「民間保険」についても併せて学ぶことが明記されています。さらにFinTechや、仮想通貨等も取り上げられています。

ここまでが教科書、そして学習指導要領・解説を科目別に確認をさせていただきました。

(5)公民科と家庭科の学習内容と、教科等間の連携を考える

それでは具体的に公民科と家庭科の学習内容の比較、それから教科間連携について考えてみます。高校・公民科ないし中学校・社会科の公民分野と家庭科と何が違うかというと、高校・公民科あるいは中学校・社会科の公民分野は、マクロ的な視点から経済社会や経済活動を把握・考察し、また、特に個別論点で考えると財政分野等を絡めたりもしています。

一方の家庭科は、ライフサイクルやライフステージといった、人間の個々の生活や人生、家計、「個計」、そのような中から実際に経済活動や金融商品、資産管理をベースに見ているというような違いがあると思います。

それを図にすると、家庭科の場合、パーソナルファイナンスが主になると思います。一方、高校・公民科、中学校・社会科の場合、あまりパーソナルファイナンス的なアプローチ・視点はなく、どちらかというとコーポレートファイナンス(企業会計)、またはパブリックファイナンスや財政にウエイトを置いて学習させるのだと思います。

家庭科だけの学習をした場合と、公民科だけの学習をした場合、それぞれ学習目標・学習内容としては成立しますが、これからの多様で複雑な経済社会を把握・理解することを考えると、家庭科のパーソナルファイナンス的な考え方と公民科のコーポレートファイナンス、あるいはパブリックファイナンス的な考え方を融合することが、金融経済や保険といった学習になるのではないかと考えます。だからこそ家庭科と公民科で特に金融分野や消費者問題等について教科間の連携をより一層進展しなければいけないと思います。

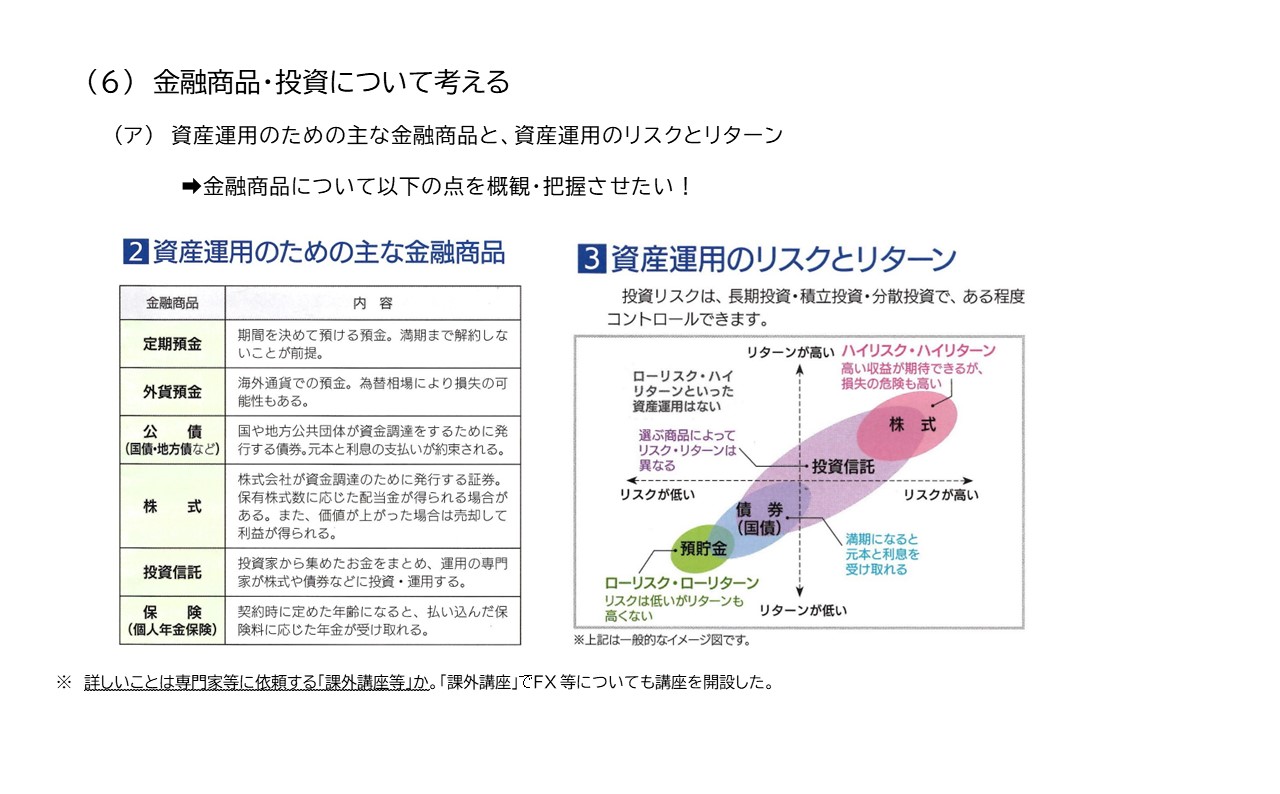

(6)金融商品・投資について考える

金融教育や社会保障教育で、どのようなことを家庭科ないしは公民科で行うのかということを、個別論点的に提案させていただきます。家庭科にしても公民科にしても以下の内容をまず行う必要があると思います。それは資産運用のための主な金融商品、資産運用のリスクとリターンといったもので、家庭科にしても、公民科にしても金融を扱う部分では、最低限このあたりは行う必要があると思います。しかし、教員は外貨預金や、株式、投資信託について、詳細な内容をあまり把握していない方が多数かと思います。金融商品等について基本的なことは授業で扱うものの、少し応用的で専門的なことは、外部の専門家・専門機関等に依頼することも方法として挙げられます。外部の機関を積極的に依頼することがこの分野では有用であり、また効果的であると思います。

金融商品関連の学習内容では、安全性、収益性、流動性ということが重要となります。金融商品については安全性、収益性、流動性をすべて満たすものはなく、目的に応じた使い分け・組み合わせが重要であることを教えます。

さらに複利と単利についても重要です。これは家庭科の消費者問題のところで扱っていると思いますが、公民科では特に扱わないです。次に投資に関連することです。まず投資と投機の違いについても扱ったらいかがかという提案です。さらにCSR、SRI、ESG投資についても同様です。ただ、CSR、SRIは既に公民科では扱っています。

さらに株主優待についても取り上げると、生徒に証券投資について面白いと感じてもらえると思います。あとは証券投資に絡むようないわゆる格言、「卵は1つのかごに盛るな」等も生徒に紹介し、証券投資のリスクやメリットを教えます。

iDeCoやNISAについても取り上げるとよいと思います。ただ新しい制度に来年改まるとのことです。

金融、あるいは金融商品については先ほどお話ししたとおり、専門的なことは、可能であれば、外部の専門家にお願いできればと思います。様々な機関で活動を行っておりますので、探されるとよいと思います。

(7)社会保障制度・「社会保険」、そして「民間保険」の重要性を考える

ここからは社会保障や保険関連についてです。「貯蓄は三角、保険は四角」という概念を表す図表は、今まで、家庭科の教科書あるいは公民科の教科書には、ほとんど掲載されてきませんでした。社会保障や保険を専門とする大学の先生方が言われるのは、公民科の教科書にも家庭科の教科書にも、まず保険とは何かという、そもそも論の記載がないとおっしゃられていました。ある先生が、公民科と家庭科の教科書を調べられたそうです。保険とは何かということが載っていないにも関わらず、例えば公民科では日本の社会保障制度のページではいきなり社会保険、介護保険、医療保険等の説明が記述されていました。そのように保険とは何かということを理解・把握しないうちに、保険の具体的なシステムを教えている。これはおかしいのではないかというようなことを言われました。

今回は教科書にもこの「貯蓄は三角、保険は四角」という説明が掲載されていると思います。貯蓄と保険のメリット・デメリットについては、家庭科と公民科ともに重要な内容だと思います。

さらに社会保険に関連して、公民科では授業の一つの導入として、以下のような図版を利用して考察させることができるでしょう。これは厚労省の高校生用の社会保障の資料(テキスト)の一部です。それは、「今あなたが望ましいと考える日本の社会保障制度は?」という設問です。例えば、生徒の回答が高サービスで低負担が望ましいと考える場合は、図中のその部分に○印を付けます。同様に「実際の日本の社会保障制度は、どの位置にあると思いますか?」という設問の回答にも○印を付けてもらいます。1番目の設問に対して、多くの生徒の回答は、「高サービスで低負担がいい」ということになると思います。この図の利用は、社会保障制度、そして財政を考察させる導入となるのではないでしょうか。

次に日本の社会保障制度の「類型(形式)」を把握・考察させたいと思います。日本は、スウェーデン型なのか、あるいはアメリカ型なのか。しかし日本は実際にはこの中間に位置します。つまりアメリカのような自助重視型でもなければ、スウェーデンのような共助・公助重視型でもないことを理解・把握させるということです。

さらに授業で保険とは何かについて考えさせる時の導入の一つの具体例として、私が実際に病院に行ったときの、病院の会計窓口の前に座っていた年配の2人の女性の会話を話します。その会話の内容は「医療費安くていいよね!」、しかし「医療費は安くて助かるのに、年金も同じように少なくて困りますよね。何でこう違うんでしょうかね?」と話をしていました。これは「保険」に関する本質的な理解・把握の問題です。医療も年金も、どちらも社会保険です。このような具体的な事例をもとに、私たちの身近な日常生活で社会保険が機能していることを、生徒に理解・把握させたいと思います。

次は、教科書等にもよく掲載される日本の年金制度の図です。公民科では、社会保険、年金保険が「共助」であることや、公的年金制度について、基本的に積立方式ではなく賦課方式によって運用されていることを学習します。教科書では、両方式のメリット・デメリットについても記述されています。ただ以前は、「あなたは賦課方式、それとも積立方式のどちらがいいですか?」というスタンスで教科書に記述されていました。近年では賦課方式が基本に記述されているようです。

さらに、年金未納の問題、納付率の問題についての説明が出てきます。家庭科ではここまで扱う時間がないように思われますが、公民科では大きな課題・問題として扱います。

そして公的医療保険について考えます。通常の授業では、病気やけがの場合には、窓口へ行って医療費を何割支払って、ということで終わってしまうのではないでしょうか。そこで少しだけ課題考察の対象を拡げて、公的医療保険の財源問題にも注目させ、公的年金保険の財源問題同様に考えさせたいと思います。例えばがんの特効薬は1人何千万円もの医療費がかかるように、その財源がとてもひっ迫しています。

そのような中で、高校生にも医療の消費者として、どのようなことが医療のひっ迫の問題に貢献できるか、具体的な解決策を考えさせたいと思います。高校生でも考えられる、また具体的な行動として、例えば「はしご受診」は控える、「コンビニ受診」もしないこと、さらに安易な時間外受診をしない、それからかかりつけ医や薬局を探すこと、ジェネリック医薬品を使うこと、「残薬」をなくすことが、高校生にも考えられ、また日常生活での具体的な行動として可能ではないでしょうか。公的医療保険についてはここまで考察させたいと思います。

高校・公民科の授業では、医療保険についてはほとんど深くは学習しないのではないでしょうか。年金保険については相当深く学習しますが、むしろ医療保険のほうが高校生にとっては身近だと思います。さらに高額療養費制度等も説明をします。以上が公的医療保険についての授業提案です。

次は、民間の私的保険の内容について説明をしたものです。これについても、家庭科の授業でも重点的に説明をされるとよいのではないでしょうか。社会保険を補完する民間保険というスタンスで、理解・把握、そして考察させたいと思います。

次に投資について考えます。そこでまず、社会保険は強制的に保険料を取られ、また加入や脱退の自由は原則ありません。私たちは人生の色々なリスクを考えて、貯蓄や投資をします。そこで私は、優先順位として、まず義務である社会保険に入り、その社会保険の保障では不十分な部分を補完するためのリスクヘッジとして民間保険に加入する必要があると思います。そしてその次に、いわゆるリスクのある証券投資や、投資信託を購入するという順番が良いと思います。

なお前述の優先順位においては、決して民間保険会社の利益につなげるという趣旨ではなく、私たちの望ましいリスクヘッジとしての方法であろう。また例えば民間の医療保険に入ろうとしても、持病や既往歴があるかどうか等、加入のハードルが高い場合もあり、できれば健康な時に医療保険ないしは死亡保険に加入した方がよいと思います。

最後に以下の図から、民間保険は基本的に2種類あり、そして重複している部分が第三分野であることを把握したい。例えば公民科の具体的な授業で、「もしあなたが保険会社の商品開発担当者だったら、どういう保険商品を開発しますか」という課題を生徒に提示することも可能でしょう。生徒が日常生活の各種のリスクを拾い上げ、それに対するリスクヘッジとしての「保険」を考え、さらに保険商品として提案することにより、「保険」、そして人生における「金融」の意義や機能等についても理解・把握させることになるのではないでしょうか。