ESSAY エッセイ

住宅の取得または増改築のための借入がある世帯の割合が激減した2021年と2022年

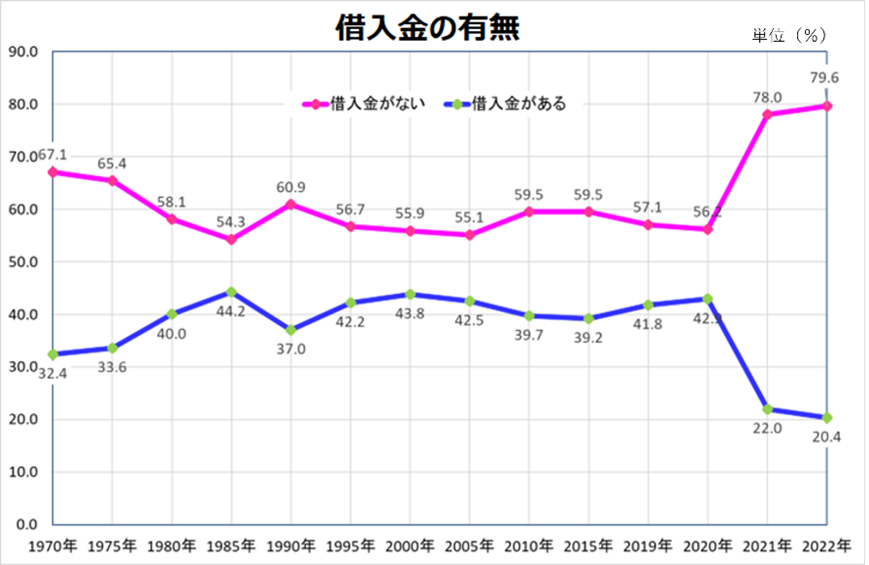

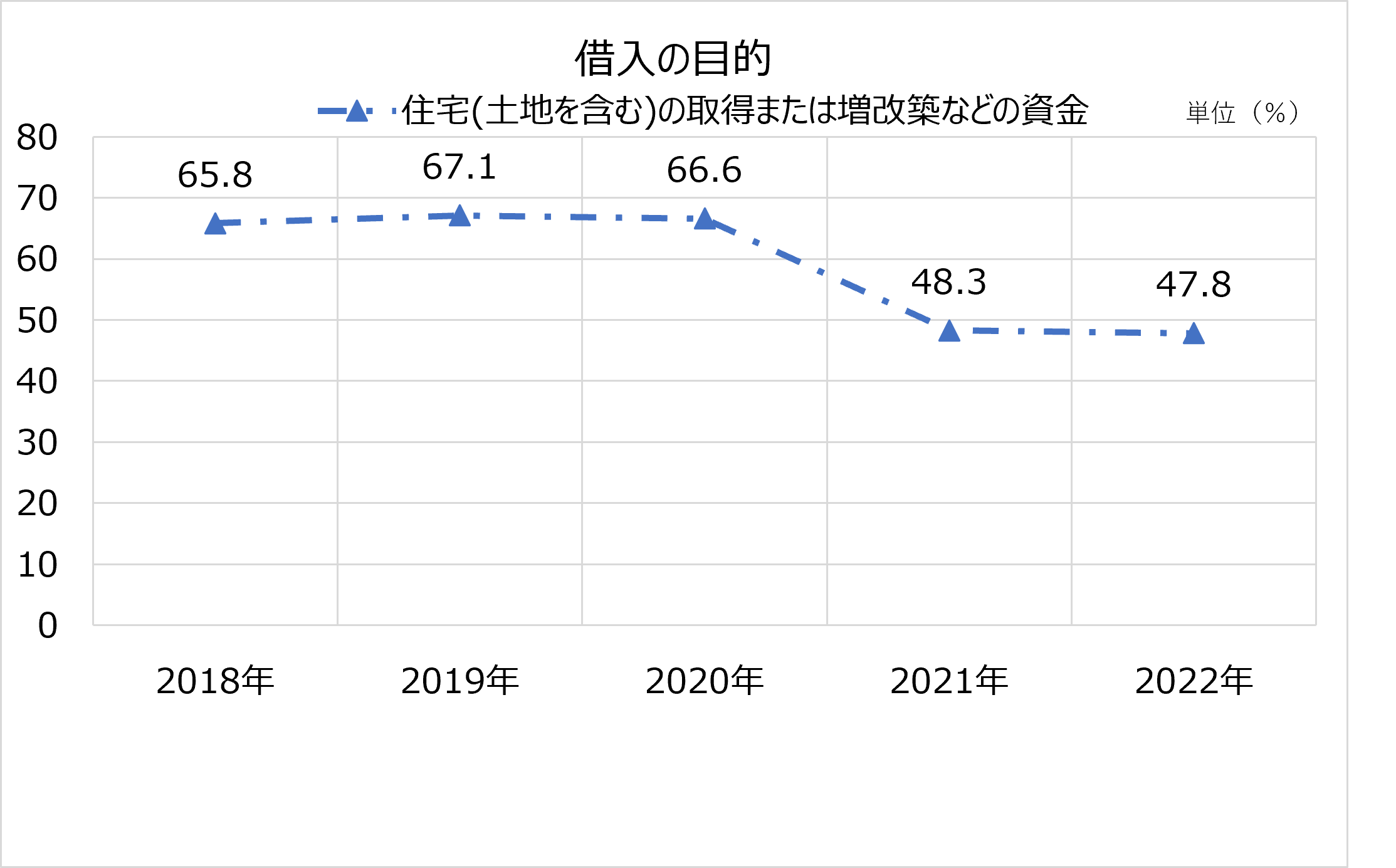

様々な調査の数字を眺めていると、ここ数年の人々の生活基盤に対する戸惑いを改めて感じる。例えば「家計の金融行動に関する世論調査(二人以上世帯調査)」(金融広報中央委員会)によると、「借入金がある」と回答した割合は1990年代からみてもここ30年間一定して40%前後だったが、2021年に一気に20%程度に半減した(図1)。調査方法の変更もあり、データからだけでは一概に言えないものの、これだけの激減は驚きである。この間の借入の目的の推移をみると「住宅の取得または増改築」が2020年の66.6%から2021年の48.3%へと20%程度減っている。そして2022年2021年とほぼ同様の47.8%である(図2)。

つまり、毎年、同じ割合で一定程度の人が家の購入や増改築をしていたのが、コロナ禍で急遽多くの人がその行動を止めたということになる。

家の購入には、現在の預貯金や収入水準のみならず、将来収入への見通しや、家族の働き方、子供の教育、住環境への考え方等多くの要素が関係する。ここ数年のそれらの変化を踏まえて、多くの人が慎重に再考した様子がうかがえる。

【図1】

<金融広報中央委員会「家計の金融行動に関する世論調査(二人以上世帯調査)」(令和4年(2022年))をもとに筆者作成>

【図2】

<金融広報中央委員会「家計の金融行動に関する世論調査(二人以上世帯調査)」(令和4年(2022年))をもとに筆者作成>

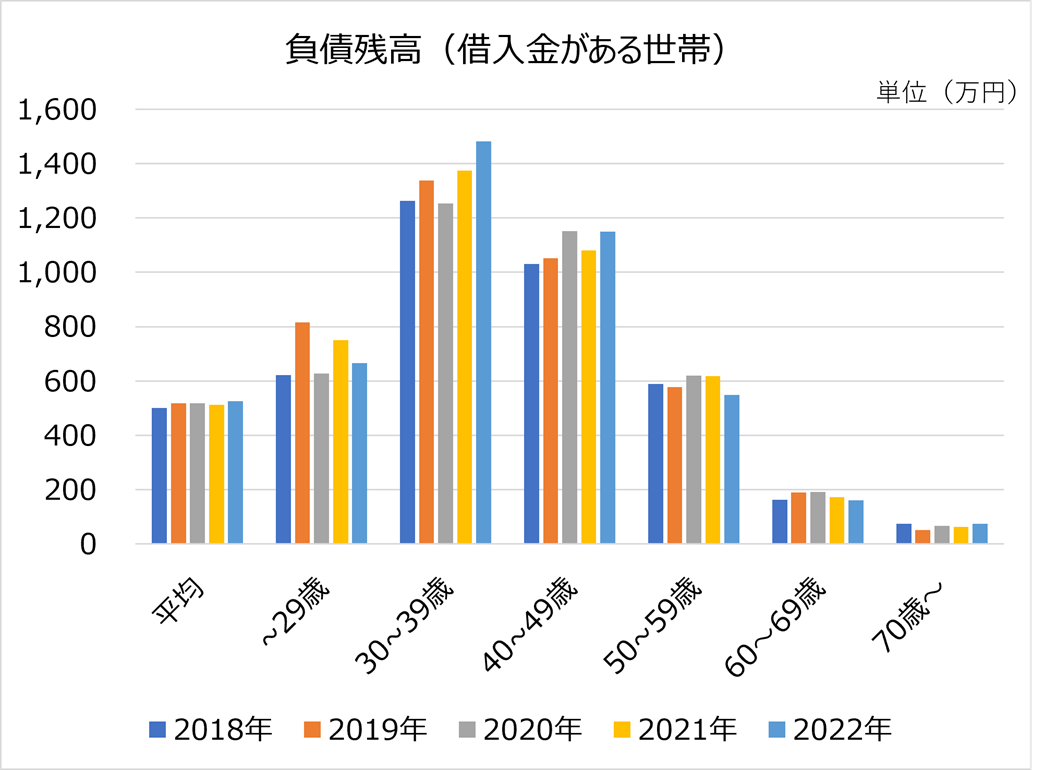

一方で「家計調査」(総務省)から二人以上の世帯の住宅・土地のための負債残高について、家を購入する割合の高い30代でみると、こちらではむしろ2019年は1,337万円だったのが2020年に1,253万円といったん減少したものの、2021年、2022年と増えて2022年は1,481万円となり、コロナ禍前を抜いている(図3)。

【図3】

<総務省統計局「家計調査」(2022年)をもとに筆者作成>

勿論この負債残高の増加が、住宅を購入した人の増加を示すわけではない。前述の調査で「住宅の取得または増改築のための借入金がある」世帯の割合が大きく低下したことを考え合わせると、家を購入した層は高額の家を購入した一方で、購入をとりやめた層も一定程度存在するということではなかろうか。判断が大きく分かれたといえるだろう。購入を取りやめた層の今後の動向が気になるところである。

生活設計を立てている家計はより長期の生活設計へ

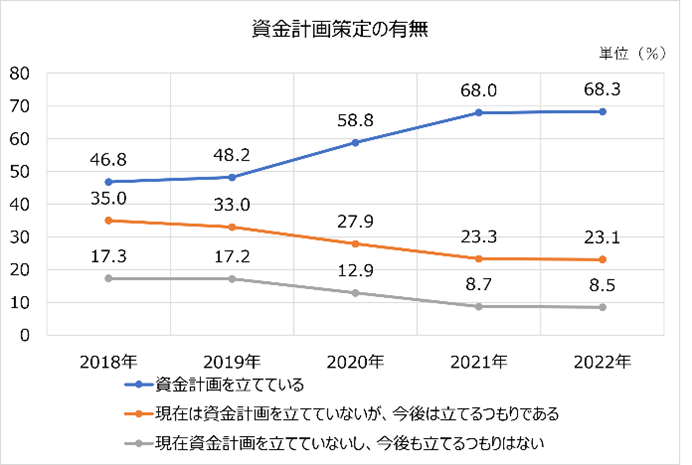

前述の2021年、2022年に借入金がある世帯の割合が大きく減ったことを示した「家計の金融行動に関する世論調査(二人以上世帯調査)」では生活設計についての質問もある。「生活設計を立てている」割合は36.6%(2022年)とそれほど多いとはいえないが、そのうち「資金計画あり」と回答している割合は2019年までは50%程度だったのが、2020年で約60%、2021年、2022年で約70%と、ここ数年で20%程度増えているのだ(図4)。そして、資金計画の期間も、10年以上先、20年以上先までなどの割合が増え、より長期の資金計画を立てるようになっていることがわかる。

【図4】

<金融広報中央委員会「家計の金融行動に関する世論調査(二人以上世帯調査)」(令和4年(2022年))をもとに筆者作成>

一般に住宅取得は、長期の資金計画を必要とするライフイベントである。したがって、住宅取得を全く考えない人が増えたのであれば、長期の資金計画を行った割合が減っていてもおかしくない。しかしその逆となっている。ここ数年の生活環境の変化のなかで、将来の生活をこれまでの生活の延長として安定的に考えにくくなったことで、むしろ資金計画を立てて将来に備えた家計が多かったのではないだろうか。その結果としてのライフイベントの延期や再考ということではなかろうか。将来への不安や戸惑いもまた実際に生活設計を行う重要な契機になっていると考えさせられた。